Как изменится доходность офисной недвижимости?

Зарубежные девелоперы начали более отчетливо оценивать риски

«Количество игроков на рынке офисной недвижимости в Казахстане значительно уменьшилось. Кто-то из них „заморозил“ свою активность, выжидая лучших времен. А для более сильных участников этот период стал наиболее благоприятным для укрепления собственных позиций на рынке», — говорит Даурен Утемуратов, генеральный директор Astana Property Management.

По его словам, зарубежные девелоперы не снизили собственного интереса к нашему рынку, но более отчетливо начали оценивать риски. «Следует понимать, что, к примеру, доходность многих европейских рынков чуть менее 5%, но с учетом меньших рисков. Наш рынок имеет 10−11-процентную доходность, но с бо́льшими рисками, и эти риски влияют на уровень интереса со стороны зарубежных игроков», — отмечает спикер.

Он считает, что за последние пять лет немало зарубежных игроков зашло на наш рынок с очень успешными проектами, но акцент важно ставить на конкурентов, чьи портфолио превышают отметку в 25 тыс. кв. м офисной недвижимости.

— Какие тенденции на рынке офисной недвижимости вы могли бы отметить?

— Современные тенденции рынка офисной недвижимости привели к положительным изменениям в этой сфере, в частности, в плане повышения качества строительства объектов и внедрения стандартов качества их обслуживания. Конечно, данный факт нельзя распространить на весь рынок, но уже имеются пионеры, поднявшие планку на несколько порядков выше.

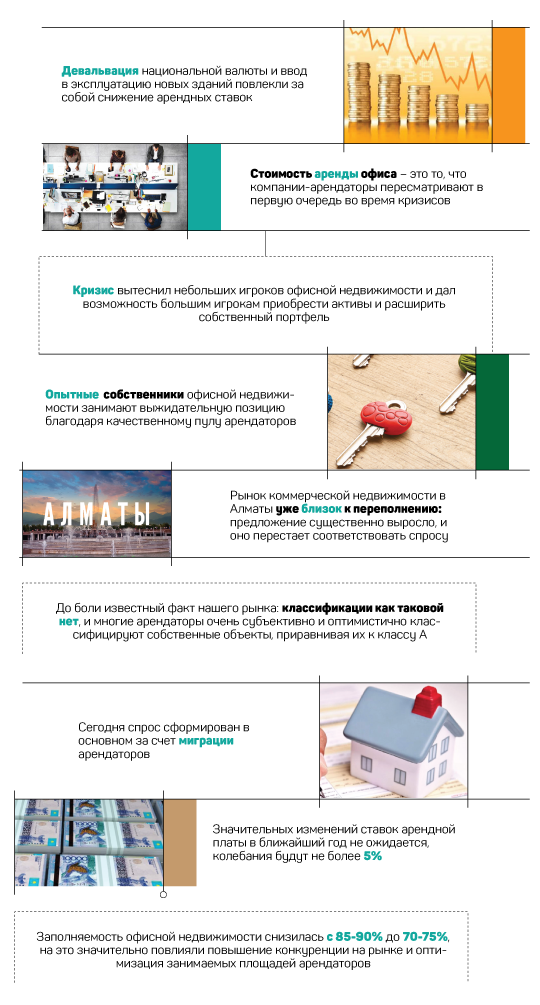

В целом причинами инвестиций в офисную недвижимость, как и прежде, остаются капитализация собственных денежных средств или же краткосрочная спекуляция. Инвестиции спекулятивного характера встречаются чуть реже, но в большей своей степени, как это свойственно нашему рынку, ведут к олигополии больших игроков. Иными словами, кризис вытеснил меньших игроков офисной недвижимости, во многом привязанных к долговым обязательствам перед банковским сектором, и, соответственно, дал возможность большим игрокам приобрести таковые активы и расширить собственный портфель.

Если углубляться в тему управления и конкуренции на рынке офисной недвижимости, то сейчас ярко выражены инструменты по повышению качества предоставляемых услуг, которые активно изучаются и перенимаются у зарубежных рынков. Это, например, сертификация зданий, повышение энергоэффективности объектов, внедрение новых технологий, введение аутсорсинга и максимальной прозрачности по отношению к арендаторам.

Хотя нельзя отрицать и тот факт, что не все смотрят в сторону повышения качества управления и применяют примитивные инструменты в борьбе за арендаторов, такие, например, как демпинг арендных ставок и смягчение всех сопутствующих условий.

— Как изменились предпочтения арендаторов? Идут ли арендодатели им навстречу, чтобы соответствовать спросу?

— Предпочтения арендаторов изменились: их «аппетиты» во многом уменьшились. Это связано не только со стремлением арендаторов сократить собственные затраты на аренду офиса. Сказывается и влияние международной практики в планировании офисного пространства. Арендаторы стремятся к более функциональному распределению офисного пространства, с разделением площадей на зоны open-space, с минимальными площадями закрытых кабинетов и зачастую отказываются от конференц-залов, так как качественные офисные здания А-класса зачастую предлагают свои собственные конференц-залы в аренду при необходимости.

С точки зрения соответствия спроса и предложения, предложение значительно превышает спрос, но это относится к офисным зданиям Б-класса. Следует упомянуть до боли известный факт нашего рынка: классификации как таковой нет, и многие арендаторы очень субъективно и оптимистично классифицируют собственные объекты, приравнивая их к А-классу. Нельзя винить таких собственников в неверной классификации, рынок стремительно обучается, и со временем такая «подмена» будет практически невозможной. Прирост офисной недвижимости за последнее десятилетие был значительно выше сегодняшнего спроса, и теперь рыночные условия диктуются арендаторами, поэтому в борьбе за арендаторов собственники готовы идти навстречу в предоставлении дополнительных условий по аренде.

— На ваш взгляд, достаточно ли в крупных городах Казахстана офисной недвижимости? Соответствует ли это спросу?

— Больше всего внимание всех участников рынка коммерческой недвижимости — как девелоперов, так и арендаторов — привлекают Алматы и Астана. Предложения в этих городах более чем достаточно. Но сам вопрос о достаточности следует дифференцировать. Мы говорим о том, что офисной недвижимости в общем объёме более чем достаточно в соотношении к спросу. Но достаточно ли на рынке качественной недвижимости, построенной по всем нормам класса А? Наполовину ответ на этот вопрос зависит от того, управляется ли данный объект компанией с достаточным опытом и квалификацией. И если погрузиться в данный вопрос, то выяснится, что спрос на настоящий А-класс есть, но рынок не даёт предложения в достаточном количестве.

— Как изменились цены на офисную недвижимость за прошлый год в сравнении с предыдущим годом? Каковы ваши прогнозы по стоимости в этом году?

— Ставки аренды значительно снизились в 2015 году после девальвации тенге. Последующие два года, 2016-й и 2017-й, были относительно стабильными, но ставки аренды больше не приближались к прежнему уровню.

Следует отметить, что прогноз на этот год довольно оптимистичный. Можно с большой долей уверенности говорить о росте арендных ставок примерно на 5% ежегодно, что также является свидетельством стабилизации рынка офисной недвижимости, учитывая показатели индекса потребительских цен и уровня инфляции.

— Как изменилась доходность офисной недвижимости за последние год-три?

— Если проводить параллель между прошлым и этим годом, то доходность обещает увеличиться, как я упоминал ранее, на 5%. В последние три года существенными факторами стали девальвация национальной валюты и резкий скачок в приросте предложения на рынке, что вынудило многих собственников офисной недвижимости прибегнуть к демпингу арендных ставок. Доходность же за три года снизилась в связи с изменением курса тенге к доллару, так как более чем на 50% капитальные и операционные расходы в недвижимости все ещё зависят от доллара.

Заполняемость офисной недвижимости снизилась с 85−90% до 70−75%, на это значительно повлияли повышение конкуренции на рынке и оптимизация занимаемых площадей арендаторов.