Саудовская Аравия спровоцировала ралли на нефтяном рынке

После встречи ОПЕК королевство неожиданно объявило о сокращении добычи нефти на 1 млн баррелей в сутки с июля

Обзор рынков, подготовленный аналитиками Ассоциации финансистов Казахстана (АФК).

Валютный рынок

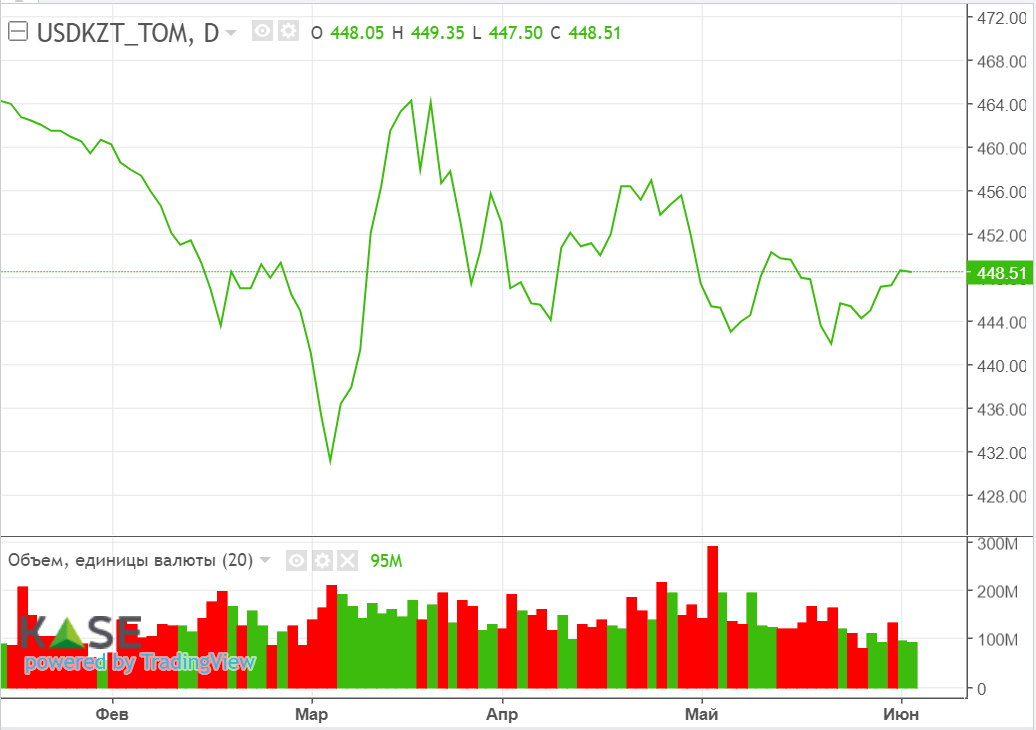

По итогам биржевых торгов пятницы курс по паре USD/KZT снизился до отметки 448,16 тенге за доллар (-0,51 тенге) при низкой торговой активности (94,5 млн долларов). Поддержку нацвалюте, вероятно, оказывали дорожающая нефть и растущий риск-аппетит глобальных инвесторов на фоне разрешения вопроса с потолком госдолга США. Спрос на тенге мог также быть связан с приобретением ГЦБ нерезидентами, тогда как дополнительное предложение по-прежнему обеспечивается обязательной продажей валютной выручки КГС и конвертацией трансфертов из Нацфонда.

Диаграмма 1. Курс USD/KZT:

Денежный рынок

По итогам торгов в пятницу индикативные ставки денежного рынка показали заметное снижение, зафиксировавшись внутри нижнего коридора базовой ставки. При повышенном объёме торгов (822,6 млрд тенге) TONIA упала на 62 б.п., до 16,33%, а SWAP_1D – сразу на 132 б.п., до 15,81%. В то же время пятничный спрос на депозитном аукционе НБРК составил 178 млрд тенге (100% спроса, средневзвешенная доходность – 16,75% годовых), Открытая позиция по операциям НБРК остается у отметки в 3,8 трлн тенге.

Фондовый рынок

По итогам биржевых торгов акциями в пятницу индекс KASE вырос, закрывшись на отметке 3 506,7 пункта (+0,3%). Основными драйверами роста выступили акции Казахтелекома (+1,8%) и Казатомпрома (+0,9%). Напомним, что по итогам ГОСА национальной урановой компании принято решение выплатить дивиденды в размере 201 млрд тенге (227 млрд годом ранее) с датой фиксации реестра акционеров 14 июля 2023 года. Из событий долгового рынка можно выделить выпуск КФУ однолетних облигаций объёмом 4,9 млрд тенге и годовой доходностью 15,55%, а также размещение МФО «ОнлайнКазФинанс» двухлетних облигаций объёмом 6,3 млрд тенге с доходностью к погашению 21,5%.

Мировой рынок

В пятницу основные фондовые индексы США выросли, прибавив по итогам дня 1,1-2,1% на фоне данных по американскому рынку труда. Вероятно, участники рынка посчитали, что рост количества рабочих мест в экономике (339 тыс. в мае против прогноза роста в 195 тыс.) на фоне растущей безработицы (3,7% в мае против прогноза повышения до 3,5%) может свидетельствовать об улучшении условий на рынке труда. Это, в свою очередь, поддержало надежды инвесторов о том, что Федрезерв сможет снизить инфляцию, не мешая при этом экономическому росту. Более того, в совокупности с этими данными наблюдавшееся в мае замедление роста заработной платы в США (4,3% годовых против прогноза в 4,4%) может стать причиной паузы в повышении процентных ставок в июне. Также следует отметить, что в субботу президент США Джо Байден подписал закон о повышении потолка госдолга: действие лимита госзаимствования приостановлено до 1 января 2025 года с понижательной корректировкой бюджетных расходов страны.

Нефть

Мировые цены на нефть в пятницу выросли до 76,1 доллара за баррель (+2,5%) на фоне решения вопроса с потолком госдолга США и спекуляций в отношении дальнейших действий ОПЕК. При этом итоги вчерашней министерской встречи в Вене были вполне предсказуемыми – в 2024 году страны ОПЕК решили установить уровень общей добычи нефти на отметке 40,46 млн б/с. Однако после заседания Саудовская Аравия неожиданно объявила о дополнительном сокращении добычи нефти на 1 млн б/с в июле текущего года. В результате добыча королевства упадет с 10 до 9 млн б/с, что станет самым большим сокращением за последние годы. В моменте нефтяные котировки растут на 1,0%.

Российский рубль

По итогам торгов пятницы курс по паре USD/RUB ослаб до отметки 81,5 рубля за доллар (+0,9%). В отсутствие фундаментальных событий подобная динамика российской валюты перед выходными могла быть связана с наращиванием участниками рынка валютной позиции для хеджирования потенциальных негативных геополитических рисков. Из значимых для рубля событий на текущей неделе можно выделить отчет Минфина РФ по нефтегазовым доходам за май, объявление о сумме валютных интервенций в рамках бюджетного правила, а также итоги заседания Банка России по базовой ставке (09.06).