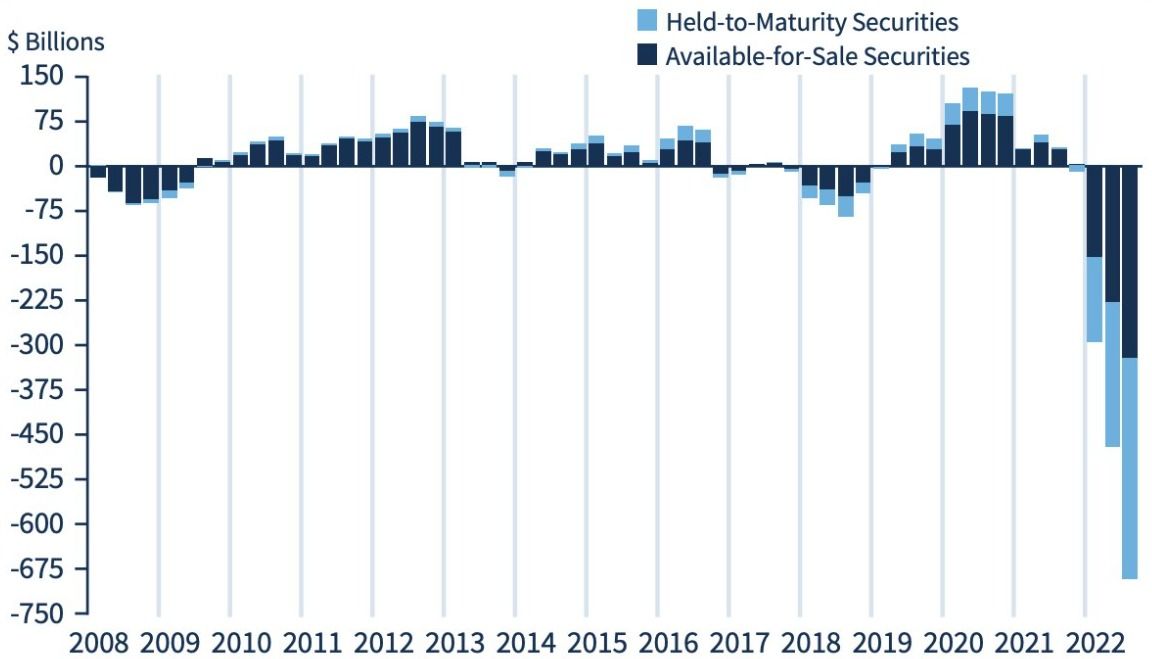

Объем убытков от переоценки ценных бумаг в портфеле банков США составляет $600 млрд

На рынке наблюдается активная распродажа акций американских малых и средних банков

afk.kz

Обзор рынков, подготовленный аналитиками Ассоциации финансистов Казахстана (АФК).

Валютный рынок

Нацвалюта продолжает постепенное ослабление ближе к коридору 460-470 тенге за доллар, сложившемуся на большей части предыдущих 6 месяцев. По итогам торгов понедельника средневзвешенный курс по паре USD/KZT вырос сразу на 9,44 тенге (+2,1%) и составил 456,45 тенге за доллар. Объём торгов, несмотря на некоторое снижение, оставался повышенным – на уровне 155,4 млн долларов (-21 млн).

Помимо резкого снижения повышенного предложения инвалюты внутренними игроками, наблюдавшегося в начале месяца, ослабление тенге может быть также обусловлено бегством инвесторов от риска на новостях о банкротстве ряда финучреждений в США в конце прошлой недели, ухудшением перспектив сырьевого рынка вследствие продолжающегося повышения ставок центробанками развитых стран и сужением дифференциала ставок (Федрезерв и ЕЦБ продолжают повышать процентные ставки), а также сохраняющейся геополитической неопределенностью в регионе.

На текущей утренней сессии пара USD/KZT (10:21 ALA) торгуется на уровне 458,5 тенге за доллар.

Диаграмма 1. Курс USD/KZT:

Денежный рынок

Индикативные ставки денежного рынка в понедельник продемонстрировали незначительную разностороннюю динамику (TONIA – выросла с 15,88 до 15,89%, SWAP – снизилась с 15,90 до 15,59%), удерживаясь вблизи нижней границы коридора базовой ставки. Низкая волатильность ставок и их удержание около нижней границы коридора базовой ставки по большей части обусловлены сохраняющимся профицитом краткосрочной ликвидности в системе, который изымается операциями НБРК. Так, в понедельник изъятие центробанком ликвидности через депозитные операции составило 115 млрд тенге (100% спроса) под 16,75% годовых.

Фондовый рынок

Индекс KASE по итогам торгов понедельника снизился до 3 277,6 пункта (-0,6%) при увеличении объёма торгов до 1,0 млрд тенге (в 6,8 раза). Основное снижение в структуре индекса продемонстрировали акции КазТрансОйла (-11,8%), а также Kcell (-2,0%). Отметим, что в конце прошлой недели нефтетранспортная компания опубликовала слабую отчетность за 2022 год (прибыль по итогам года упала на 61%), что могло выступить триггером к распродаже её акций. В то же время распродажи не коснулись Народного Банка (-0,1%), опубликовавшего сильную финансовую отчетность за 2022 год. Отметим, что сегодня финансовое учреждение проведет конференцию для инвесторов и аналитиков.

Мировой рынок

Основные американские фондовые индексы в понедельник преимущественно снизились (в пределах 0,2-0,3%), несмотря на существенный рост на премаркете и во время торгов. Очевидно, что меры властей США по стабилизации ситуации в финансовом секторе пока не полностью успокоили инвесторов, и главным фактором в пользу такого наблюдения выступает первоначальный план спасения вкладчиков, в то время как инвесторы и акционеры проблемных фининститутов понесут убытки. Соответственно, в понедельник вновь наблюдалась активная распродажа акций малых и средних банков (региональных) и умеренная – среди крупных. Отметим, что по расчетам Федеральной корпорации по страхованию вкладов (FDIC), потенциальный объём нереализованных убытков от переоценки ценных бумаг в портфеле американских банков составляет порядка 600 млрд долларов, что при бегстве депозиторов может толкнуть фининституты распродать эти бумаги с убытком.

Сегодня в фокусе внимания – данные по инфляции в США за февраль.

Диаграмма 2. Объём нереальзованных убытков от переоценки ценных бумаг:

Нефть

Нефтяные котировки открыли неделю снижением: по итогам торгов понедельника цены на нефть Brent опустились до отметки 80,8 доллара за баррель (-2,5%). Основной причиной дальнейшего «охлаждения» рынка выступили ожидания снижения спроса на нефть в связи с ростом рисков рецессии в мировой экономике. Кроме того, по данным Bloomberg, в течение семи дней до 10 марта экспорт российской нефти морем вырос в сравнении с предыдущим периодом на 40%, составив 3,3 млн б/с. Рост экспорта за неделю произошел в первую очередь за счёт увеличения закупок Индии. В то же время Минэнерго США прогнозирует рост добычи нефти на крупнейших месторождениях в апреле на 68 тыс. б/с – до 9,214 млн баррелей.

Российский рубль

Несмотря на коррекцию цен на нефть и бегство инвесторов от риска, по итогам торгов курс по паре USD/RUB снизился до 75,0 рублей за доллар (-1,5%). Поддержку рублю могли оказать позитивные данные по внешней торговле, впервые опубликованные после почти годового перерыва. Так, профицит торгового баланса РФ в 2022 году вырос до рекордных 332,4 млрд долларов со 197,3 млрд в 2021 году (+68%). Кроме того, во второй половине месяца начнётся очередной фискальный период, традиционно оказывающий поддержку рублю в условиях сохраняющихся ограничений на движение капитала.