Заявления ФРС США становятся менее «ястребиными»

Проблемы в банковском секторе могут привести к ужесточению кредитных условий и, соответственно, снижению инфляции

afk.kz

Обзор рынков, подготовленный аналитиками Ассоциации финансистов Казахстана (АФК).

Валютный рынок

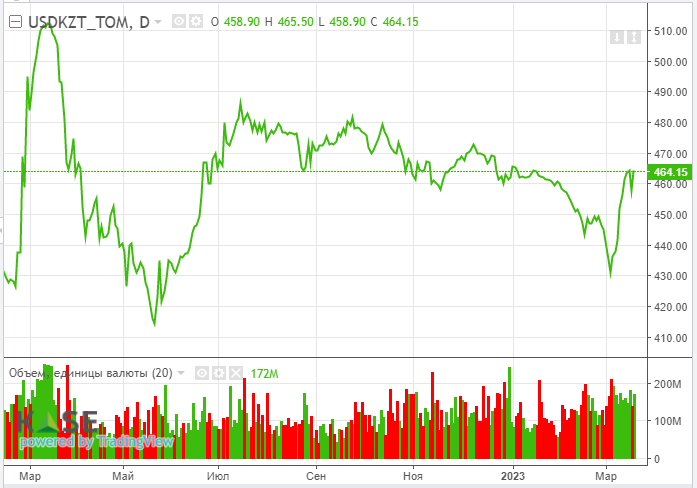

По итогам валютных торгов в понедельник пара USDKZT закрылась на уровне 462,72 тенге за доллар, в сравнении с пятничным показателем в 460,21 тенге. При этом торговая активность выросла – совокупный объём составил 171,6 млн долларов по сравнению со среднесуточным значением с начала года в 128,9 млн. Давление на нацвалюту могли оказывать падающие в течение дня нефтяные котировки, тестирующие очередной психологический уровень в 70 долларов за баррель, а также традиционный перед длинными выходными спрос на инвалюту, как со стороны юридических, так и физических лиц.

Между тем, учитывая некоторое улучшение внешнего фона на текущей неделе (коррекционный рост цены на нефть, снижение индекса доллара, стабилизация ситуации с банковским сектором США и Европы), на сегодняшних торгах дальнейшее ослабление тенге маловероятно.

На текущей утренней сессии пара USDKZT (10:32 ALA) торгуется на уровне 461,5 тенге за доллар.

Диаграмма 1. Курс USDKZT:

Денежный рынок

По итогам торгов понедельника ставки денежного рынка выросли, причём если средневзвешенная доходность операций репо овернайт увеличилась лишь на 14 б.п., до 15,99% годовых, то доходность однодневных своп-операций по паре USDKZT «подскочила» сразу на 167 б.п., до 14,65% годовых. В то же время Нацбанк изъял с рынка 1,6 трлн тенге (100% спроса), в том числе 26-дневными нотами (1,5 трлн) и недельными депозитами (143 млрд) с годовыми доходностями 16,73% и 16,75%, соответственно. Открытая нетто-позиция по операциям НБРК удерживается у отметки 4,1 трлн тенге задолженности перед рынком.

Фондовый рынок

Индекс KASE в понедельник снизился до отметки 3 255,6 пункта (-0,7%), полностью растеряв прирост предыдущей сессии (+0,4%). В наибольшей степени распродажи коснулись акций КазМунайГаза (-4,1%) и КазТрансОйла (-2,6%), что могло быть связано с беспокойством участников рынка по поводу сокращения спроса на нефть на фоне потенциального банковского кризиса в США. Также снижение показали долевые бумаги Kcell (-0,8%), совет директоров которого рекомендовал не выплачивать дивиденды за 2022 год в связи с нагрузкой на денежный поток компании из-за реализации проекта по внедрению 5G в Казахстане. Из событий долгового рынка можно отметить размещение ЕАБР трёхлетних облигаций объёмом 80 млн долларов и годовой доходностью 5,72%.

Мировой рынок

Ключевые фондовые индексы США в четверг выросли в диапазоне 0,2-1,0% на фоне публикации данных о сильном рынке труда. Число заявок на пособие по безработице за прошлую неделю неожиданно сократилось на 1 тыс., до 191 тыс, тогда как аналитики прогнозировали рост до 197 тыс. Более того, несмотря на повышение по итогам заседания 21-22 марта процентных ставок на 25 б.п., глава Федрезерва Джером Пауэлл в своём заявлении перешел к менее «ястребиным» формулировкам, что могло быть интерпретировано инвесторами как знак скорого окончания цикла повышения ставок. Также в сообщении регулятора отмечено, что проблемы в банковском секторе могут привести к ужесточению кредитных условий и снижению экономической активности, снизив необходимость в дальнейшем повышении ставок.

Нефть

Цены на нефть Brent в четверг коррекционно снизились, зафиксировавшись по итогам торгов на отметке 75,6 доллара за баррель (-1,5%). Нефтетрейдеры могли оценивать вероятность рецессии в США на фоне ситуации в банковском секторе и с учетом повышения процентных ставок Федрезервом. Между тем, согласно данным Минэнерго США, коммерческие запасы нефти на прошлой неделе выросли на 1,1 млн баррелей при прогнозе сокращения показателя на 1,8 млн. В то же время запасы бензина и дистиллятов резко упали – на 6,4 и 3,3 млн баррелей, соответственно. Это стало самым значимым недельным сокращением запасов бензина в США с сентября 2021 года.

Российский рубль

Курс по паре USDRUB в четверг заметно снизился (-1,4%) и составил 76,0 рубля за доллар. Укрепление, вероятно, было связано с подготовкой российских экспортеров к единому дню уплаты налогов (28 марта). Согласно оценкам аналитиков, объём выплат может оказаться на треть выше февральского объёма платежей и составить около 2,9 трлн рублей. Между тем, с учетом продления до июня решения о сокращении добычи нефти в РФ на 500 тыс. б/с, возможно дальнейшее снижение экспортных доходов бюджета, что, в свою очередь, будет препятствовать существенному укреплению рубля.