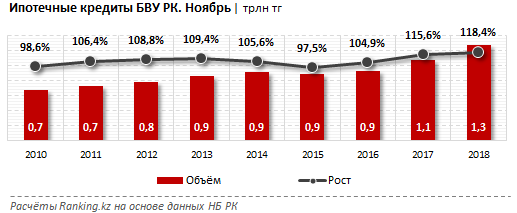

Объем ипотечного портфеля достиг 1,3 трлн тенге

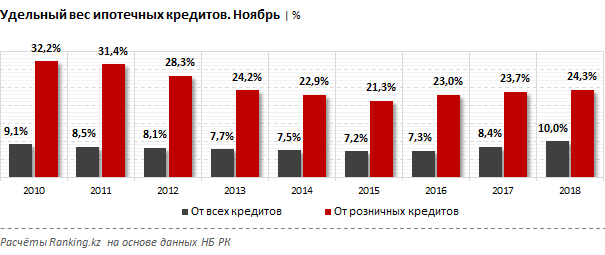

Каждый четвертый заем, выданный населению, направлен на покупку жилья

Объём ипотечных займов БВУ РК растёт третий год подряд. На конец ноября прошлого года объёмы ипотечного портфеля достигли уже 1,3 трлн тенге, рост год-к-году составил 18,4%. Для сравнения, в аналогичном периоде годом ранее рост составлял 15,6%. Такие данные приводит ranking.kz.

Так, удельный вес ипотечных кредитов от всего ссудного портфеля в банковском секторе за год вырос с 8,4% до рекордных 10%. Более того, ещё более значительная доля ипотеки от розничных кредитов увеличилась за год с 23,7% до 24,3%.

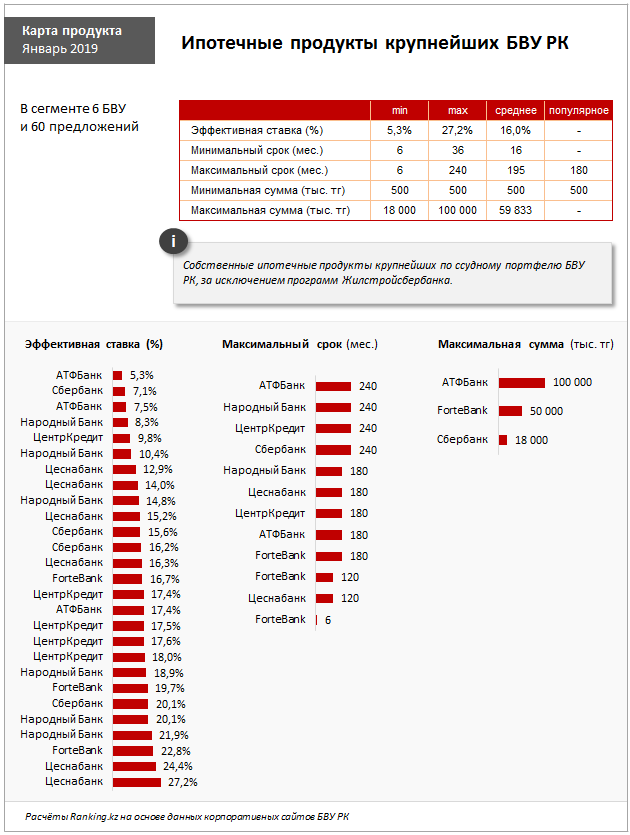

Среди десяти крупнейших банков-кредиторов, сконцентрировавших почти 90% всех кредитных объёмов по РК, собственные ипотечные продукты предлагают 6 БВУ: АТФБанк, Сбербанк, Народный Банк, Банк ЦентрКредит, Цеснабанк и ForteBank; и ещё один фининститут — Жилстройсбербанк — работает по системе жилищных строительных сбережений.

В сегменте коммерческих ипотечных займов предложение с минимальной годовой эффективной ставкой у АТФБанка: в сегменте ипотеки на приобретение залогового имущества — от 5,3%. На втором месте Сбербанк с ипотечными продуктами, доступными для приобретения жилья в определенных жилых комплексах (ЖК): от 7,1%.

Максимальный срок займа на рынке варьируется от 6 до 240 месяцев. Наибольший предельный срок предлагают АТФБанк, Народный Банк, Банк ЦентрКредит и Сбербанк.

Лимит по максимальной сумме указали 3 БВУ: у АТФБанка (до 100 млн тг), на втором месте ForteBank (до 50 млн тг), на третьем — Сбербанк (до 18 млн тг).

Таким образом, в сфере коммерческой ипотеки самые низкие ставки на приобретение жилья банки предлагают по продуктам, позволяющим приобрести их залоговое имущество, а также для квартир в определенных ЖК-партнёрах.

Ипотеку с выгодными условиями приобретения залогового имущества, являющегося обеспечением по проблемным займам, предлагают АТФБанк и Народный Банк.

Предложения Жилстройсбербанка, работающего по системе жилстройсбережений, в материале не рассматриваются.