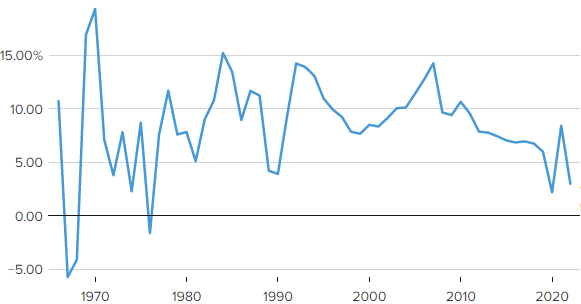

ВВП Китая вырос на 4,5% в первом квартале

Восстановление китайской экономики является одним из главных факторов поддержки цен на нефть

Обзор рынков, подготовленный аналитиками Ассоциации финансистов Казахстана (АФК).

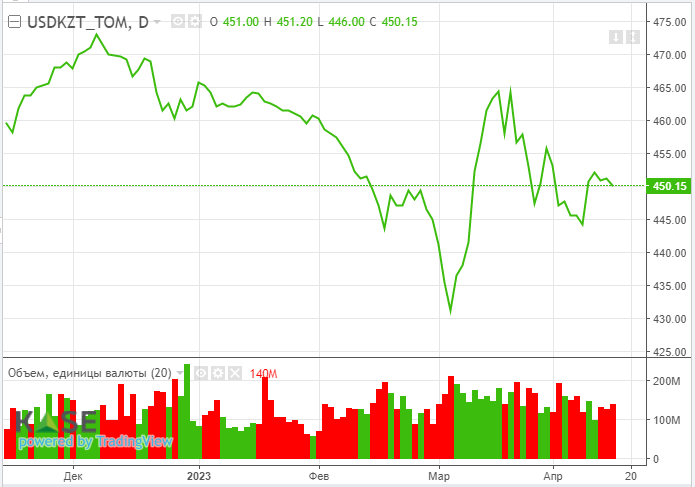

Валютный рынок

На торгах понедельника нацвалюта полностью отыграла пятничное ослабление на фоне высоких цен на нефть и повышенных объёмов конвертации инвалюты из Нацфонда, а также обязательной продажи валютной выручки квазигоссектором. По итогам дня средневзвешенный курс по паре USD/KZT снизился на 1,69 тенге – до отметки 448,65 тенге за доллар. При этом объём торгов остался вблизи средних значений текущего года – 140,2 млн долларов (+12,8 млн). Кроме того, на стороне тенге также мог играть высокий объём изъятой Нацбанком свободной ликвидности: на аукционе нот он составил 1,5 трлн тенге под 16,74% годовых.

На текущей утренней сессии пара USD/KZT (10:40 ALA) торгуется на уровне 451,4 тенге за доллар.

Диаграмма 1. Курс USD/KZT:

Денежный рынок

Индикативные ставки денежного рынка в понедельник продемонстрировали небольшую разностороннюю динамику (TONIA – выросла с 16,38 до 16,65%, SWAP – снизилась с 15,03 до 14,79%). Ситуация на денежном рынке в целом остаётся стабильной на фоне сохраняющегося высокого профицита ликвидности в системе (открытая позиция ~ 4 трлн тенге).

Фондовый рынок

Индекс KASE по итогам торгов понедельника вырос на 0,29% – до 3 471,2 пункта. Главным драйвером указанного роста выступили акции Народного Банка (+1,0%), а также Казатомпрома (+0,8%). Изменения в остальных семи инструментах носили слабовыраженный характер (менее 0,5%), что может быть обусловлено отсутствием факторов для покупок/продаж.

Мировой рынок

Ключевые фондовые индексы США в понедельник выросли в пределах 0,3% на фоне сильной корпоративной отчетности отдельных компаний. Так, например, чистая прибыль Charles Schwab в первом квартале текущего года составила 1,6 млрд долларов по сравнению с показателем в 1,4 млрд долларов в аналогичном периоде прошлого года. На этом фоне акции компании выросли на 3,9%. Сегодня в фокусе внимания – финрезультаты Bank of America, Goldman Sachs, BNY Mellon и Netflix. Из опубликованной сегодня важной макростатистики отметим, что на фоне отмены политики «нулевой терпимости» к COVID-19 ВВП Китая в первом квартале текущего года вырос на 4,5% в годовом выражении при ожиданиях увеличения лишь на 4%.

Диаграмма 2. ВВП Китая в годовом выражении:

Нефть

Котировки нефти Brent по итогам торгов понедельника снизились до 84,5 доллара за баррель (-2,2%). Отметим, что США в феврале увеличили добычу нефти на 9,1% — до 13,6 млн б/с по сравнению с 12,462 млн б/с месяцем ранее. За год показатель вырос сразу на 20,2%. В то же время экспорт американской нефти в феврале составлял 4,6 млн б/с против 3,5 млн б/с в январе (+ 30,8%) и 3,31 млн б/с в феврале 2022 года (+38,9%).

Российский рубль

По итогам торгов понедельника курс по паре USD/RUB снизился на 0,47% – до 81,4 рубля за доллар. Укрепление рубля происходило на фоне приближающегося старта налогового периода апреля, сообщений о сокращении дисконта нефти марки Urals к марке Brent, а также намерений Банка России и Минфина РФ ограничить операции по покупке валюты при выходе зарубежных компаний из России. Отметим, что дисконт Urals с 15 марта по 14 апреля 2023 года составил 36,5% к Brent в сравнении с показателем в 43% в предыдущем периоде.