В августе курс тенге может определяться объемом продаж инвалюты из Нацфонда - АФК

В этом году они составляют в среднем 582 млн долларов в месяц

Обзор рынков, подготовленный аналитиками Ассоциации финансистов Казахстана (АФК).

Валютный рынок

На торгах вторника на валютном рынке KASE преобладали покупки нацвалюты, что происходило на фоне высоких цен на нефть и общего улучшения риск-аппетита на мировых рынках. По итогам валютных торгов вторника средневзвешенный курс по паре USD/KZT снизился до 445,07 тенге за доллар (-0,23 тенге). При этом объём торгов был вблизи средних значений текущего года – 140,9 млн долларов (+48,4 млн).

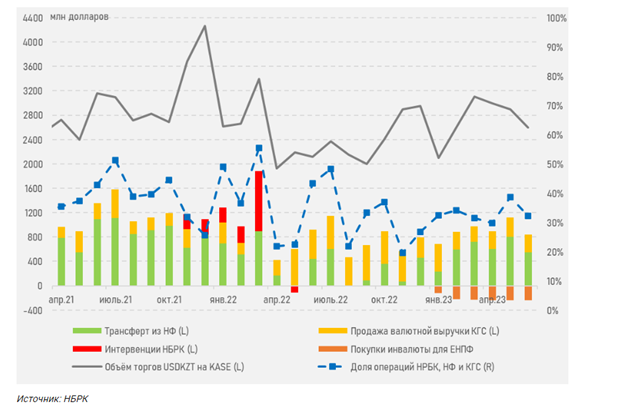

Отметим, что сигналом к покупкам/продажам в ближайшей перспективе выступят планируемые объёмы продаж инвалюты из Нацфонда на август, которые в текущем году составляют в среднем 582 млн долларов в месяц. Кроме того, во второй половине августа стартует очередной квартальный налоговый период, когда традиционно растёт предложение инвалюты на рынке.

Диаграмма 1. Интервенции НБРК на внутреннем валютном рынке:

Денежный рынок

Индикативные ставки денежного рынка в четверг продемонстрировали разностороннюю динамику. Так, средневзвешенная доходность операций репо овернайт опустилась до 16,56% годовых (- 15 б.п.), в то время как доходность однодневных своп-операций по паре USD/KZT зафиксировалась на уровне 14,92% годовых (+42 б.п.). Удержание индикативных ставок вблизи нижней границы коридора базовой ставки преимущественно обусловлено высоким профицитом ликвидности в системе. Отметим, что открытая позиция Нацбанка продолжает сохраняться вблизи отметки в 4,6 трлн тенге нетто-задолженности перед рынком.

Фондовый рынок

Во вторник индекс KASE немного отыграл потерянные накануне позиции, закрывшись на отметке 3 676,8 пункта (+0,12%). Наибольший рост продемонстрировали акции Казахтелекома (+0,7%) и БЦК (+0,6%), тогда как изменения в остальных 7 бумагах не превысили 0,4%. Очевидно, что инвесторы пока не проявляют высокой активности, находясь в ожидании дополнительных драйверов для покупок/продаж.

Мировой рынок

Ключевые фондовые индексы США во вторник закрылись умеренным ростом в пределах 0,1-0,6% в преддверии сегодняшнего решения Федрезерва по базовой ставке (ожидается завершение цикла повышения ставок в системе). Рыночный сентимент поддерживался и позитивной макростатистикой. Так, индекс доверия потребителей в июле увеличился до 117 пунктов с пересмотренного показателя июня в 110,1 пункта, что является максимальным значением за последние два года. Кроме того, относительно сильными вышли финрезультаты ряда американских компаний, включая General Electric, 3M и Alphabet.

Сегодня в фокусе внимания, помимо решения Федрезерва по базовой ставке, отчетность – Coca-Cola, Boeing, AT&T и т.д.

Нефть

На фоне новостей о принятии мер по стимулированию экономики КНР котировки нефти Brent во вторник закрепились выше отметки 82,8 доллара за баррель (+0,2%). Отметим, что китайские власти будут стимулировать совокупное потребление в стране, в том числе автомобилей и электроники, а также спрос на услуги, включая спорт и туризм. Кроме того, МВФ во вторник повысил прогноз средней цены на нефть в 2023 году до 76,43 доллара за баррель с ожидавшихся в апреле 73,13 доллара за баррель, а прогноз на 2024 год был повышен до 71,68 доллара за баррель с 68,9 доллара за баррель.

Российский рубль

На фоне роста котировок нефти и приближения пика налоговых выплат июля российский рубль продемонстрировал укрепление во вторник. Так, по итогам торгов вторника курс по паре USD/RUB снизился до 90,13 рубля за доллар (-0,4%). Напомним, 28 июля российским экспортерам предстоит перечислить в бюджет НДС, страховые взносы, НДФЛ, налог на прибыль, НДД и акцизы. Кроме того, Банк России уже с 1 августа, помимо регулярных операций по продаже инвалюты в рамках бюджетного правила, начнёт осуществлять операции в связи с использованием средств Фонда национального благосостояния для размещения их в разрешенные финансовые активы внутри страны.